25 novembre 2024

5 min

5 min

Bienvenue sur LeFil.vet

L'accès au site web nécessite d'être identifié.

Merci de saisir vos identifiants de connexion.

Indiquez votre email dans le champ ci-dessous.

Vous recevrez un email avec vos identifiants de connexion.

11 juin 2020

Feu vert en Europe pour le rachat de Bayer par Elanco. Osurnia°, Drontal°, Profender° et Vecoxan° seront cédés

Feu vert en Europe. Elanco vient d'obtenir, le 8 juin dernier, l'accord de la Commission européenne pour procéder au rachat de la santé animale de Bayer. Toutefois cette autorisation des autorités antitrust européennes est conditionnée à trois cessions sur des marchés où Elanco et Bayer se trouvent en concurrence avec des marques phares. Ces cessions ne seront toutefois effectives qu'à la date de la transaction finale qui n'est pas encore connue.

Osurnia°, un gel auriculaire contre les otites infectieuses des chiens (à base de florfénicol, bêtaméthasone et terbinafine), sera, au niveau mondial, repris par Dechra. Commercialisé par Elanco depuis quelques années, Osurnia° avait été développé par Novartis avant son rachat. Un traitement complet avec ce topique auriculaire ne nécessite que deux applications à une semaine d'intervalle. Son chiffre d'affaires mondial était de 31,2 millions $ (27,6 millions €). Il est depuis peu concurrencé par un topique auriculaire de Bayer, Neptra° à base de florfénicol, mométasone et terbinafine. Avantage : il ne nécessite qu'une seule application pour un traitement complet des otites infectieuses externes des chiens. Sur ce marché, Elanco a donc préféré reprendre Neptra° et céder Osurnia° à Dechra.

Elanco et Bayer possèdent des gammes princeps phares de vermifuges pour chiens et chats.

Pour répondre aux demandes de la Commission européenne, Elanco a choisi de se séparer, en Europe seulement, des gammes de Bayer (Drontal° et Profender) pour conserver la gamme Milbemax°. Vétoquinol reprendra ainsi la commercialisation des gammes Drontal° et Profender° en Europe, soit dans tout l'Espace économique européen (Union Européenne incluse) ainsi qu'au Royaume-Uni qui n'en fait plus partie.

Elanco et Bayer possèdent aussi les deux gammes princeps de deux médicaments anticoccidiens de la famille des triazinones fortement concurrentes.

Elanco se séparera donc au niveau mondial du diclazuril Vecoxan°. MSD rachète le médicament pour veaux et agneaux pour un montant de 55 millions $ (50 millions €).

Les marques antiparasitaires externes (APE) de Bayer, surtout les colliers Seresto° et les spot-on Advantix°, sont l'une des motivations de ce rachat par Elanco. Pour les autorités européennes, elles ne rentrent pas vraiment en compétition avec les comprimés APE Credelio° (lotilaner). Car elles s'adressent à des marchés distincts, d'autant que les colliers et les spot-on peuvent être vendus dans des circuits différents des comprimés.

Aux USA seulement, sur le marché des antipuces, Elanco cédera à PetIQ (un fournisseur américain spécialisé dans les produits vétérinaires) les ventes de Capstar°, des comprimés antipuces pour chiens et chats d'action immédiate à base de nitenpyrame.

Au global, ces cessions représentent un chiffre d'affaires (2018) de 120 à 140 millions $ (106 à 124 millions €). Les montants des cessions, environ 425 millions $ « seront utilisées pour rembourser en partie la dette liée au rachat de Bayer » pour un montant annoncé en 2019 de 7,6 milliards $. Toutefois, les autorités antitrust américaines n'ont pas encore approuvé le rachat. Mais cela devrait être imminent. La fusion est désormais autorisée dans l'Union européenne, en Chine, en Afrique du Sud, en Turquie, en Ukraine, au Vietnam, en Colombie et, à titre provisoire, au Brésil.

Ce rachat découle du choix de Bayer de se séparer de sa santé animale. Le rachat de Monsanto par Bayer a conduit le groupe allemand à décider, fin 2018, de « se recentrer sur ses cœurs de métier : la pharmacie humaine, la médication familiale (OTC) et la phytopharmacie (Crop Science) ». La santé animale n'étant plus dans le cœur du métier de Bayer, elle devait être vendue. Le 20 août 2019, Elanco a ainsi annoncé le rachat de la santé animale de Bayer pour un montant de 7,6 milliards de dollars (6,7 milliards €), ce qui était dans la fourchette haute des estimations des analystes financiers qui valorisait cette activité entre 6 et 7 milliards €. Elanco devrait verser 70 % de ce montant en financiers (5,32 milliards de dollars) et 30 % (2,28 milliards de dollars) sous la forme d'actions de la société Elanco. Bayer est ainsi valorisé à 18,8 fois ses bénéfices et 4,3 fois son chiffre d'affaires en santé animale.

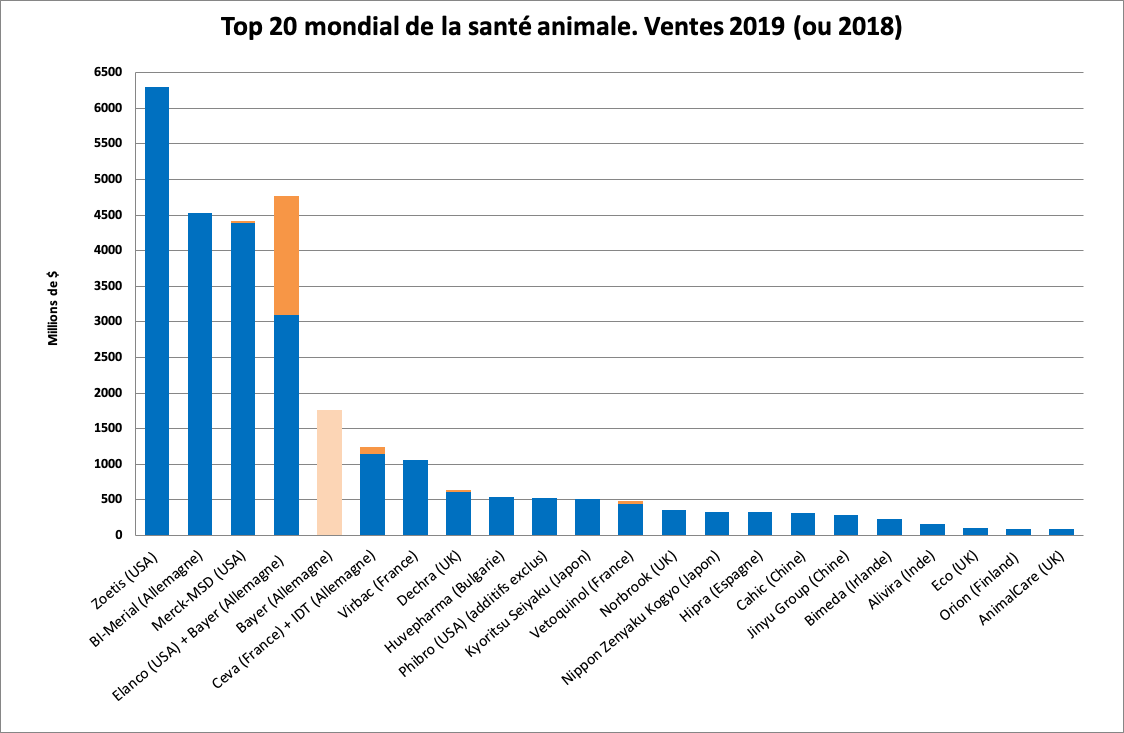

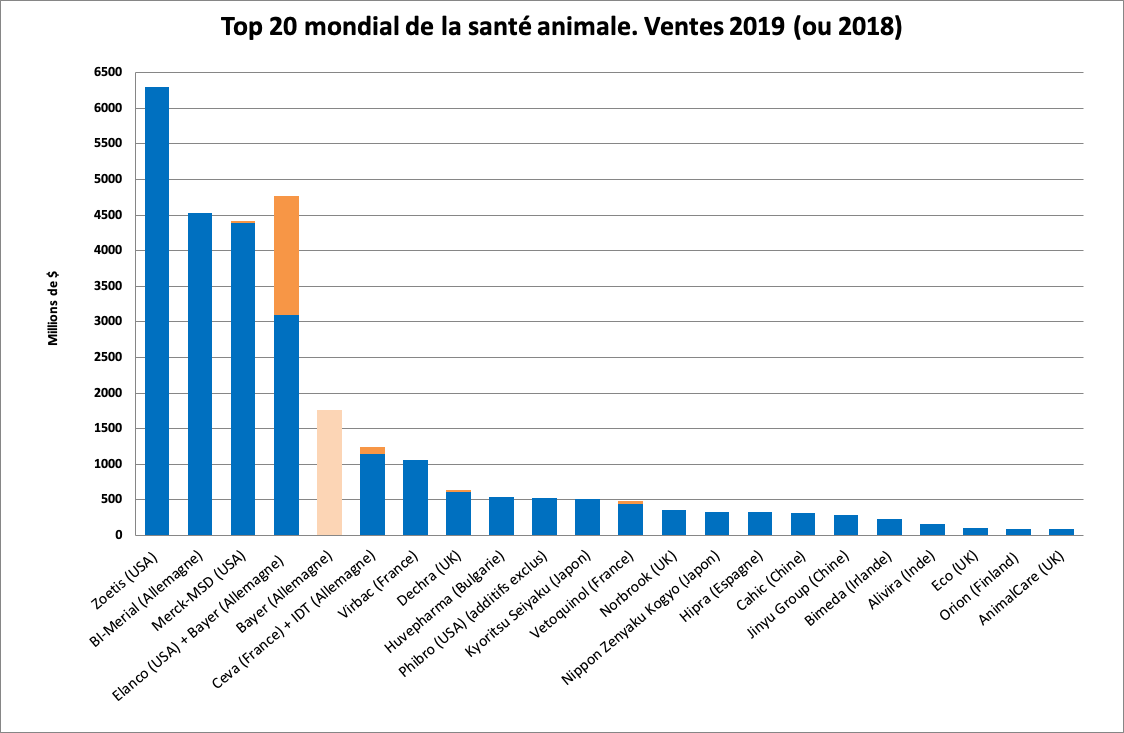

Avant la fusion annoncée, Elanco et Bayer sont respectivement les numéros 4 et 5 mondiaux de la santé animale derrière Zoetis, Boehringer Ingelheim, Merck-MSD. Même avec des cessions évaluées au plus haut à 140 millions $ de chiffre d'affaires, l'intégration de Bayer dans Elanco devrait donner naissance au nouveau numéro deux mondial de la santé animale sur la base des chiffres d'affaires 2019 (4,8 milliards $), derrière Zoetis (6,3 milliards $) mais devant Boehringer Ingelheim (4,5 milliards $) et MSD (4,4 milliards $). Ces quatre premiers mondiaux ont des chiffres d'affaires quatre fois plus élevés que leurs poursuivants : Ceva et Virbac, les seuls dont les ventes 2019 dépassent néanmoins le milliard $. Le futur rachat de Bayer par Elanco fait ainsi automatiquement gagner une place à Ceva, à Virbac ainsi qu'aux autres laboratoires. Ceva devient ainsi le numéro 5 mondial comme prévu dans son plan précédent stratégique. Virbac devient le numéro 6 mondial. Le troisième Français, Vetoquinol, peut sans doute aussi revendiquer une place dans le top ten, surtout si on lui rajoute les ventes de Drontal° et de Profender° en Europe…

Après cette fusion, Elanco réalisera environ la moitié de son chiffre d'affaires mondial (46 %) pour les animaux de compagnie contre 36 % aujourd'hui. En France, le chiffre d'affaires d'Elanco en animaux de compagnie est déjà supérieur à celui en productions animales. Pourtant, jusqu'en 2007, Elanco n'était présent qu'en productions animales.

À cette date, sa première innovation sur le marché « animaux de compagnie » est pour les antiparasitaires externes (APE) avec les comprimés Comfortis° à base de spinosad qui tue les puces en moins de 4 heures pendant un mois. En France, ces comprimés ont été lancés il y a tout juste neuf ans, en mai 2011. Ce nouveau rachat renforce considérablement les positions d'Elanco sur ce marché mondial des APE et dans tous les circuits de distribution qu'exploite bien aujourd'hui Bayer.

Elanco sera aussi davantage présent sur les marchés asiatiques émergents, notamment en Chine. Enfin, la fusion devrait permettre aussi de dégager une synergie estimée entre 275 à 300 millions $ dans les charges au niveau mondial.

Bayer et Elanco n'ont pas précisé quels sites industriels ou de R&D de Bayer sont inclus dans la transaction. En revanche, tous les projets de R&D de Bayer sont repris par Elanco. Il est aussi indiqué que Elanco pourra avoir accès à la recherche de Bayer Crop Sciences en santé végétale pour des projets de santé animale. Plus de 50 projets aujourd'hui en R&D devraient être enregistrés dans les cinq prochaines années dont 8 projets majeurs.

Elanco a procédé à de nombreux rachats depuis 2010, presque dix rachats en dix ans :

À l'inverse, Bayer n'a pas procédé à des rachats significatifs en santé animale depuis une vingtaine d'années, mais a néanmoins signé des accords de développement avec de nombreuses sociétés.

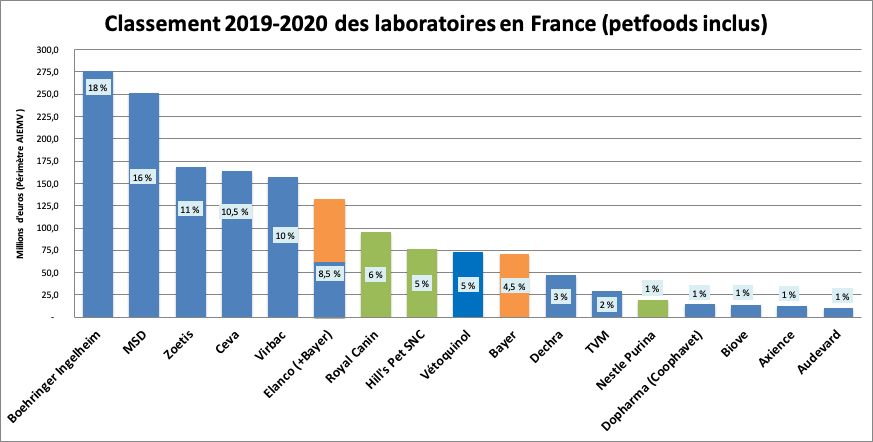

En France, le rachat de Bayer permettrait à Elanco de se hisser au sixième rang avec près de 9 % de part de marché sur le périmètre dit « AIEMV » qui inclut aussi les ventes de petfoods dits « vétérinaires ».

Sur le périmètre de l'association AIEMV qui collecte les statistiques de vente des entreprises adhérentes, Elanco et Bayer sont de taille similaire en France de l'ordre de 4 à 4,5 % du marché vétérinaire. Source infographie : LeFil.

25 novembre 2024

5 min

5 min

22 novembre 2024

4 min

4 min

21 novembre 2024

4 min

4 min

20 novembre 2024

5 min

5 min

19 novembre 2024

7 min

7 min

18 novembre 2024

3 min

3 min