25 novembre 2024

5 min

5 min

Bienvenue sur LeFil.vet

L'accès au site web nécessite d'être identifié.

Merci de saisir vos identifiants de connexion.

Indiquez votre email dans le champ ci-dessous.

Vous recevrez un email avec vos identifiants de connexion.

Elanco et Bayer ont annoncé le 20 août 2019 la signature d'un accord en vue du rachat de la santé animale de Bayer par Elanco. Cette acquisition devrait être finalisée mi-2020. Cette annonce n'est plus une surprise. Une dépêche de l'agence Reuters avait révélé des discussions en cours entre Bayer et Elanco dès la mi-juillet.

Le montant de l'acquisition — 7,6 milliards de dollars soit 6,85 milliards d'euros — est dans la fourchette haute des estimations des analystes financiers qui valorisaient l'activité santé animale de Bayer entre 6 et 7 milliards €.

Elanco versera 70 % de ce montant en financier (5,32 milliards de dollars) et 30 % (2,28 milliards de dollars) sous la forme d'actions de la société Elanco. Bayer deviendra donc un actionnaire minoritaire d'Elanco. La santé animale du laboratoire allemand est ainsi valorisée à 18,8 fois ses bénéfices et 4,3 fois son chiffre d'affaires.

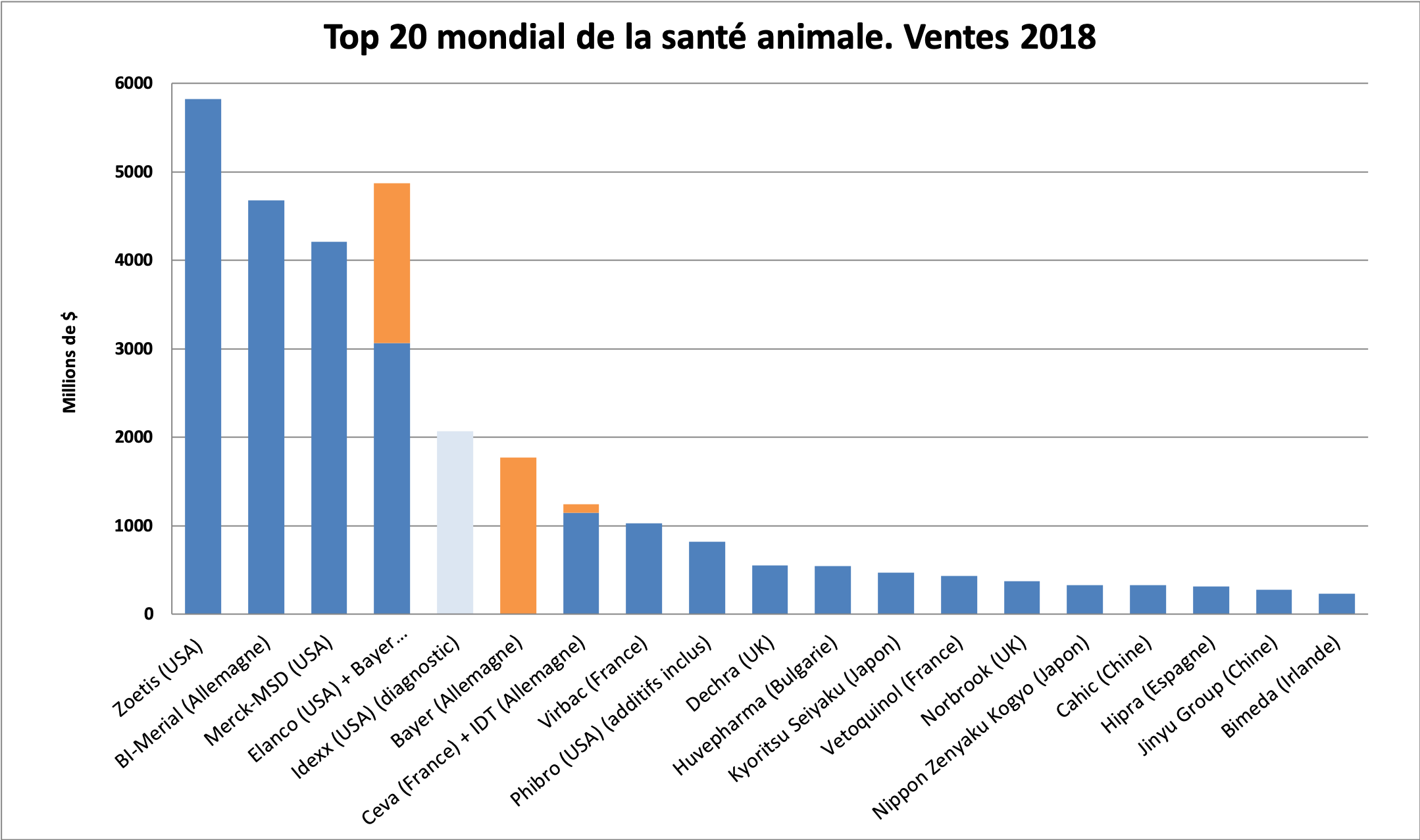

Sous réserve des éventuelles cessions qui seraient exigées par les autorités de la concurrence, cette fusion donnerait naissance au nouveau numéro deux mondial de la santé animale, tout du moins sur la base des chiffres d'affaires 2018 (4,9 milliards $), derrière Zoetis (5,8 milliards $) mais juste devant BI-Merial (4,8 milliards $) et assez loin devant MSD (4,2 milliards $) (voir figure principale).

Après cette fusion, Elanco réalisera la moitié de son chiffre d'affaires pour les animaux de compagnie dans le monde. En France, le chiffre d'affaires d'Elanco en animaux de compagnie est déjà plus élevé que dans les productions animales.

Les communiqués de Bayer et Elanco ne précisent pas si des sites industriels ou de R&D de Bayer sont inclus dans la transaction. En revanche, tous les projets de R&D de Bayer sont repris par Elanco. Il est aussi indiqué que Elanco pourra avoir accès à la recherche de Bayer Crop Sciences en santé végétale pour des projets de santé animale.

Elanco a déjà procédé à de nombreuses acquisitions depuis 2010 qui lui ont permis de croître rapidement.

À l'inverse, Bayer n'a procédé à aucune acquisition significative depuis vingt ans. Le premier laboratoire pharmaceutique allemand était pourtant régulièrement cité comme acquéreur potentiel dans (presque) toutes les grosses cessions de ces deux dernières décennies en santé animale :

Le gros rachat controversé de Monsanto par Bayer à l'été 2018, pour 63 milliards de dollars (56 milliards d'euros), a bousculé la donne au sein du groupe allemand. La phytopharmacie est devenue son cœur du métier au détriment, entre autres, de la santé animale. Depuis ce rachat, Bayer ne souhaitait donc plus investir dans une grosse acquisition pour sa santé animale, mais à l'inverse s'en séparer en valorisant cette activité au maximum. La vente de la santé animale à Elanco découle du rachat de Monsanto à Bayer. Cela sera d'ailleurs la plus grosse cession réalisée par le groupe allemand dans ce cadre.

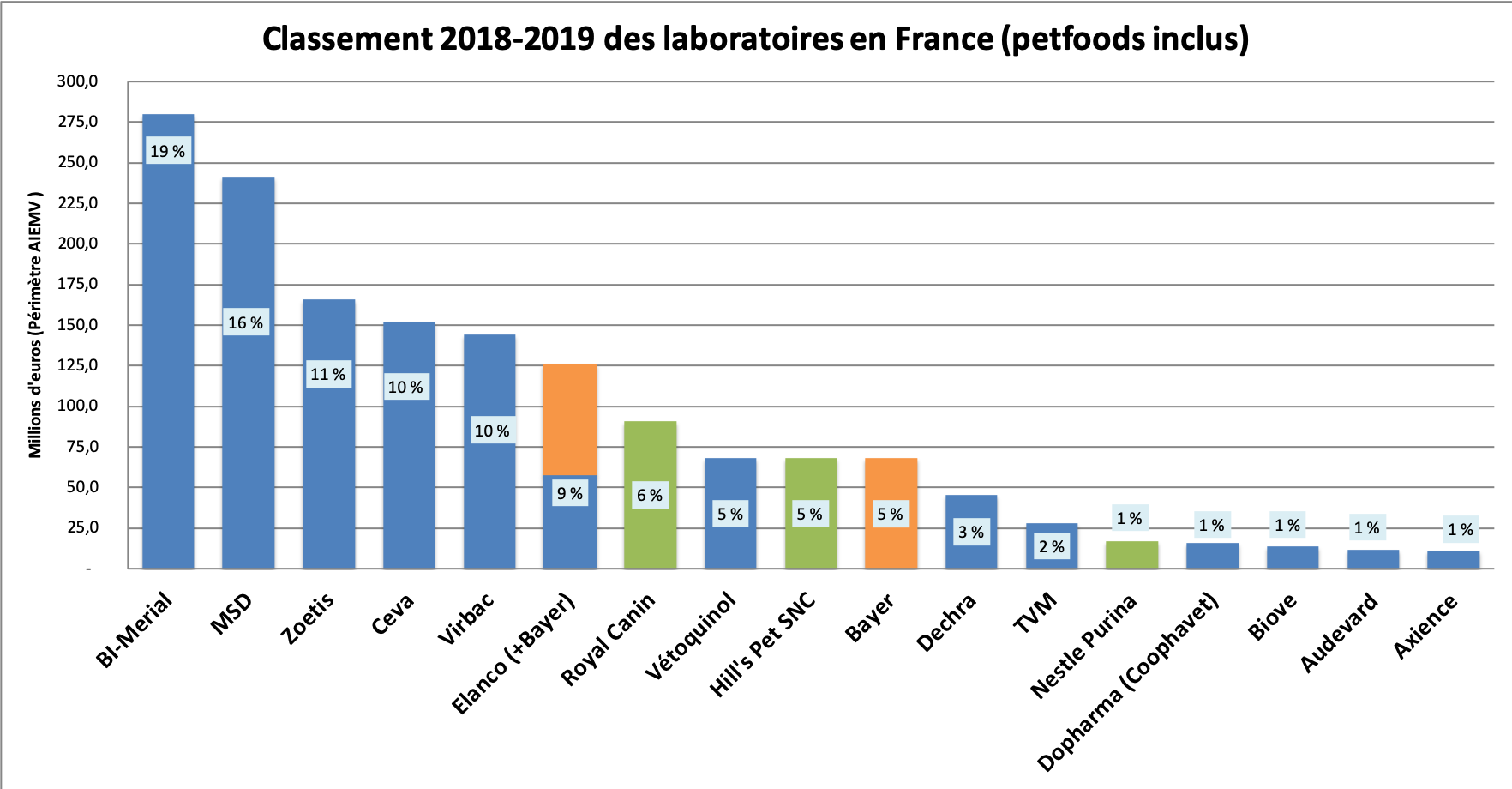

En France, le rachat de Bayer permettrait à Elanco de se hisser au sixième rang avec près de 9 % de part de marché.

Avec Bayer, Elanco double sa taille sur le marché français (sur le périmètre AIEMV).

Pour les animaux de compagnie, Elanco présentera ainsi une gamme complète d'antiparasitaires externes et internes sous toutes les formes galéniques : comprimés, spot-on, colliers…

Dans le top ten mondial de la santé animale, le futur rachat de Bayer par Elanco fera automatiquement gagner une place à Ceva, à Virbac et aux autres laboratoires qui les suivent. Les deux seuls laboratoires français de ce top ten, Ceva et Virbac, deviendront ainsi respectivement les numéros 5 et 6 mondiaux.

En 2015, Ceva avait annoncé son ambition d'accéder au 5° rang mondial. Pour cela, il a multiplié les rachats de laboratoires locaux de taille plus modestes que celle des géants mondiaux. Il vient ainsi de finaliser début juillet le rachat du fabricant allemand de vaccins porcins IDT (voir LeFil du 21 mai 2019). Le rachat de Bayer par Elanco le conduit donc à atteindre cet objectif un peu plus rapidement que prévu.

25 novembre 2024

5 min

5 min

22 novembre 2024

4 min

4 min

21 novembre 2024

4 min

4 min

20 novembre 2024

5 min

5 min

19 novembre 2024

7 min

7 min

18 novembre 2024

3 min

3 min